Давайте начнем с того, зачем нам, авторам, вообще становиться индивидуальными предпринимателями. Кто-то уже работает по устным соглашениям, кто-то оформляет договоры подряда — вроде, все хорошо, но…

Во-первых, когда мы договариваемся с заказчиком на словах, остается риск — а заплатит ли? Конечно, мы стараемся проверять надежность клиента, но это не всегда возможно, особенно если проект новый. Я работаю с текстами больше 5 лет и случаев, когда клиент задерживал или подводил с оплатой, было не так много, но они были. С одним из клиентов мы работали около полугода, и в течение этого времени он оплачивал работу без проблем, а в какой-то момент, получив очередной «кусок», просто отказался платить. Пришлось привлекать юриста. Деньги мы отбили, а юрист предупредил: так жить работать нельзя!

Потому что: «Осуществление предпринимательской деятельности без регистрации в качестве индивидуального предпринимателя влечет наложение административного штрафа в размере от пятисот до двух тысяч рублей».

Будучи индивидуальным предпринимателем, можно заранее подстраховаться от рисков в работе, а в случае их наступления защитить свои права по закону.

Во-вторых, далеко не каждый заказчик, если у него крупный проект, соглашается работать по договору с физлицом. Приходится либо искать знакомых, на чью фирму можно было бы оформить контракт, либо отказываться от привлекательной возможности, кусая локти.

В-третьих, когда мы работаем по договору подряда, заказчик оплачивает за нас только НДФЛ — 13%, а вот пенсионные никак и нигде не накапливаются. Мы должны формировать их сами, и здесь без регистрации ИП не обойтись.

В-четвертых… работа с банками. Если раньше, еще до бесконечных кризисов, банки соглашались на справку о доходах в свободной форме, правда, задирая при этом процентную ставку, то сегодня без официального оформления о приличном кредите можно забыть. Никто не примет кипу договоров подряда, даже если вы ее принесете. Под ИП можно получить кредит, оформить ипотеку.

- Комментарий Котиков

- ОКВЭД: чем может заниматься автор как индивидуальный предприниматель

- Какая система налогообложения подойдет автору

- Регистрируем себя как индивидуального предпринимателя

- Какие документы понадобятся для регистрации ИП

- Куда нести документы

- Что делать после получения документов ИП

- Нужна ли печать?

- Как открыть расчетный счет ИП

- Во сколько нам обойдется регистрация ИП и подготовка к работе

- Подводим итоги: как дальше работать

- Напоследок: как получить свои кровно заработанные

Комментарий Котиков

Пишет Игорь Субботин: с четвертым пунктом не соглашусь. По моему опыту, наличие ИП является стоп-фактором для многих банков при принятии решения о выдаче потребительского (не бизнес) кредита. Логику банков понять можно: бизнес — всегда риск, а индивидуальный предприниматель отвечает по своим обязательствам всем имуществом.

Банки больше всего любят бюджетников с большой белой зарплатой. Это не значит, что ипэшнику про кредиты можно забыть, но рассчитывать на лучшие условия я бы не стал. Разумеется, если вы вообще нигде никак не оформлены — шансов на нормальный кредит у вас еще меньше.

Что нужно, чтобы стать индивидуальным предпринимателем:

- выбрать коды по ОКВЭД — это статистические сведения, предназначенные для того, чтобы сообщить госорганам, чем именно вы планирует заниматься;

- выбрать систему налогообложения;

- собрать документы и подать их на регистрацию;

- зарегистрироваться в ПФР и ФОМС;

- открыть расчетный счет.

ОКВЭД: чем может заниматься автор как индивидуальный предприниматель

Определенного кода ОКВЭД (общероссийский классификатор видов экономической деятельности) для авторов и копирайтеров нет. Что выбрать?

Просмотрите все ОКВЭД и соотнесите с тем, что вы реально делаете или планируете делать. Вы можете выбрать сразу несколько кодов, но один обязательно нужно указать как основной.

Целесообразно, на мой взгляд, основным кодом выбрать 74.90 — «Деятельность профессиональная, научная и техническая прочая, не включенная в другие группировки», т.к. он единственный максимально приближен к работе автора.

Многие указывают коды рекламной деятельности, информационных технологий. Но надо быть очень внимательными, выбирая их — можете ли вы назвать себя рекламным или информационным агентством? Вряд ли.

Однако мы вполне можем считать, что автор, пишущий статью на какую-то тематику, оказывает консультационную услугу в качестве эксперта. Если вы специализируетесь в какой-то одной сфере, то посмотрите коды с 74.90.1. по 74.90.6 — там расписаны конкретные виды некоторых консультационных услуг. Возможно, там окажется и ваша. Если нет, то оставьте только основной.

Также можно указать код 90.03 — он включает в себя деятельность независимых журналистов.

Какая система налогообложения подойдет автору

Чтобы правильно выбрать систему налогообложения, сначала разберитесь, какие они вообще бывают и в чем разница между ними:

- УСН 6%;

- УСН 15%;

- ОСНО;

- ПСН (Патентная система);

- ЕНВД.

ОСНО. Общая система налогообложения. Она нам совсем не подходит, потому что нужно будет платить и НДФЛ 13%, и налог на имущество 2,2%, и НДС 18% или 10%, и налог на прибыль — 20%.

ПСН. Патентная система. Она, конечно, хороша — вы просто покупаете патент, который вменяется как налог, и этот налог не привязан к доходу. Но наша деятельность не подпадает под возможность такой системы. Полный перечень видов деятельности, которые могут обслуживаться по патенту, указан в статье 346.43 НК РФ.

ЕНВД. Единый налог на вмененный доход — ставка налога 15% с выручки, а предполагаемая выручка рассчитывается по специальной формуле. Виды деятельности зафиксированы в статье 346.29 НК РФ. Здесь ситуация такая же, как с патентом — наших видов деятельности в этом перечне нет.

УСН. Упрощенная система налогообложения — оптимальный для автора вариант. НДС и налог на имущество мы не платим. У нас только налог на доходы и страховые взносы. Но как выбрать — УСН 6% или УСН 15%?

В первом случае мы платим 6% от выручки — то есть от всего того, что будет поступать на наш расчетный счет за минусом страховых взносов в ПФР и ФОМС (подробнее о том, что и как платить по страховым взносам, можно посмотреть тут).

Во втором случае мы платим 15% от прибыли — это доходы минус расходы, но если сумма налога к оплате меньше 1% от выручки, то придется платить 1% от выручки. Кроме того, с расходами разбираться сложнее, поскольку они должны обязательно:

- относиться к нашей деятельности;

- быть в перечне, утвержденном НК;

- подтверждаться документами — чеками, платежками, накладными, актами и т.д.

А таких расходов у нас немного.

Например, наш годовой доход 600 000 руб. В ПФР мы платим 26 545 + 1% с разницы 600 тыс. — 300 тыс. рублей. Итого в нашем случае 29 545 рублей. В ФОМС фиксированная величина — 5 840 рублей. Допустим, есть какие-то расходы, которые мы смогли подтвердить документами — 20 000 рублей.

В случае с УСН 6% налог к оплате будет равен 33 876,90 рублей:

(600 000 — 29 545 — 5 840)*6%.

А если мы выберем УСН 15% — 81 692,25 рублей:

(600 000 — 29 545 — 5 840 — 20 000)*15%.

По моим подсчетам, УСН 6% выглядит оптимальным. Выбирая, ориентируйтесь на то, какие услуги вы планируете оказывать, какие у вас планируются расходы, вооружитесь калькулятором и посчитайте все.

Кстати, если вы не укажете никакую систему налогообложения, то вас по умолчанию зарегистрируют на ОСНО, имейте это в виду.

Регистрируем себя как индивидуального предпринимателя

Допустим, мы выбрали систему налогообложения, ОКВЭД и готовы подавать документы для регистрации в качестве индивидуального предпринимателя. Что дальше?

Какие документы понадобятся для регистрации ИП

Что нам потребуется:

- заявление от своего имени — форму можно посмотреть и скачать здесь. Там все просто — ФИО, гражданство, ИНН, адрес, выбранные нами ОКВЭД. Только обратите внимание, адрес нужно указать тот, по которому вы зарегистрированы и который указан в вашем паспорте. Заявление подается в оригинале, поэтому сделайте себе несколько оригинальных экземпляров, на всякий случай. Подробно о том, как заполнить заявление, можно почитать тут;

- копия паспорта — страницы с местом выдачи и фото, страница с последней по времени регистрацией по месту жительства;

- квитанция об уплате государственной пошлины (на дату 25 февраля 2018 года размер государственной пошлины составляет 800 рублей). Оплатить пошлину можно здесь;

- заполненная форма о переходе на УСН (в трех экземплярах).

Это основной перечень документов. Помните, что с вас не имеют права требовать предоставления иных документов, кроме тех, что установлены федеральным законом (перечень указан в ст. 22.1. ФЗ от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей»). Если вы забыли или не успели заполнить форму о переходе на УСН, то сможете сделать это в течение 30 дней с момента регистрации ИП.

Куда нести документы

Документы мы можем подать лично либо через своего представителя (родственника или компанию, если вы решите не морочиться, и обратиться к специалистам), но тогда придется оформить нотариально удостоверенную доверенность.

Если мы все делаем сами, то идем в свою налоговую, либо в многофункциональный центр оказания государственных и муниципальных услуг (МФЦ), если налоговая далеко или до нее неудобно добираться. Имейте в виду, что МФЦ ничего не регистрируют — они только передадут документы в налоговую. Еще, если будете подавать через МФЦ, квитанция для оплаты госпошлины должна оформляться на реквизиты МФЦ, а не налоговой инспекции. Лучше все же пойти в налоговую — если вдруг в вашем заявлении будут ошибки, сотрудник налоговой укажет на них сразу, и вы их быстро исправите. В МФЦ вам этого не сделают.

Далее принимающая сторона должна выдать расписку о получении документов с полным их перечнем и датой принятия. Обязательно сохраните ее.

Также мы можем передать документы почтовым отправлением с объявленной ценностью и описью вложения. Бланки для описи можно взять в почтовом отделении. В этом случае документы надо заверить у нотариуса — и заявление о регистрации, и копию паспорта. Укажите адрес, по которому вам должны будут прислать расписку о получении — тогда налоговая должна будет направить вам ее на следующий день после получения вашего пакета документов.

Можно воспользоваться сервисом Госуслуги. В этом случае мы подаем только документы для регистрации, а с заявлением о переходе на УСН придется все равно идти в налоговую. Зато можно будет немного сэкономить на госпошлине — если подавать документы через Госуслуги, регистрация обойдется в 560 рублей. Оставьте электронный адрес, куда вам направят расписку о получении документов — вы должны будете получить ее не позднее, чем через 1 рабочий день.

ИП регистрируется в течение 3-х рабочих дней с момента получения налоговой документов. То есть, если передавать документы через МФЦ, получится немного дольше — сроки лучше уточнить в конкретном отделении, куда вы обратитесь (чаще всего это около 7 дней). Если будете отправлять почтой, то запаситесь терпением — документы могут идти и до месяца.

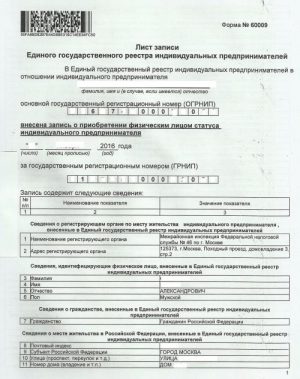

После регистрации информация о вас будет внесена в Единый государственный реестр индивидуальных предпринимателей (ЕГРИП), а вам выдано соответствующее свидетельство. Оно не имеет срока действия и подлежит переоформлению, только если вы смените фамилию, имя или отчество. Если вы потеряете это свидетельство, то за повторную выдачу нужно будет заплатить пошлину в размере 20% от суммы госпошлины, уплаченной при регистрации.

Также налоговая отдаст вам один экземпляр заявления на УСН с отметкой о его принятии. Храните его у себя в качестве подтверждения своего выбора.

Что делать после получения документов ИП

После того как мы получили все документы, налоговая, в которой мы регистрировались, в течение 5 дней должна подать сведения о регистрации ИП в ПФР и ФОМС. На постановку на учет обычно отводится 3 дня. Лучше проконтролируйте это в каждом из фондов — они выдадут вам уведомления о регистрации с индивидуальными номерами, которые потом будут нужны при сдаче отчетов и уплате страховых взносов. Обычно информацию об этих фондах дает сотрудник налоговой. Не стесняйтесь, уточняйте нужные адреса, телефоны и сроки регистрации.

Дальше идет регистрация в органе статистики (Росстат). В каждом регионе это происходит по-разному — где-то налоговая выдает письмо Росстата о присвоении кодов статистики сразу при получении свидетельства ИП, а где-то нужно получать его самостоятельно. Если вам не выдали уведомление, то нужно зайти на сайт Статрегистра, выбрать в первой строке «уведомление для индивидуальных предпринимателей», ввести ОГРНИП из «Листа записи Единого государственного реестра индивидуальных предпринимателей» (он на рисунке), контрольный код и нажать кнопку «поиск».

Появится уведомление, которое можно распечатать или просто сохранить на компьютер.

Нужна ли печать?

В нашем случае печать необязательна, но ее лучше оформить. Это можно сделать за один день в любой соответствующей мастерской — поищите такие в своем районе. Обойдется это примерно рублей в 500 (если по Москве), может чуть больше или меньше.

Особых требований к печати нет. Единственное, на ней не должно быть двуглавого орла (герба РФ). Из обязательного:

- ФИО;

- Слова «Индивидуальный Предприниматель» (ИП);

- ИНН или ОГРНИП.

Регистрировать ее нигде не нужно.

Как открыть расчетный счет ИП

По закону нам и отдельный расчетный счет необязателен, можно использовать личный. Но для удобства оплаты и учета денежных средств лучше все-таки личный и рабочий счета вести отдельно. И вот почему:

- вы сразу снижаете риск отказа от работы с вами, т.к. юридическое лицо, переводя деньги на личную карту, обязано удерживать НДФЛ и сдавать соответствующую отчетность, а в этом юридические лица не заинтересованы;

- вы снижаете и риск возникновения проблем с банком, который может заблокировать вашу карту, если туда будут приходить перечисления с назначениями платежа «за услуги» и прочее;

- вы сможете получать/возвращать деньги при расчетах с государственными органами (например, излишне уплаченные суммы налоговая может вернуть только на расчетный счет индивидуального предпринимателя);

- вы можете заключать сделки на сумму более 100 тысяч рублей.

Ну и, в конце концов, расчетный счет у индивидуального предпринимателя говорит об уровне его профессионализма как бизнесмена, что неплохо для имиджа.

Выбрать банк можно любой — тут нет никаких требований. Выбирайте тот, который поблизости или с каким вам лучше работается. Также смотрите на условия — подходят ли они вам.

Чтобы открыть счет, банк попросит у вас стандартный перечень документов:

- выписку из ЕГРИП (могут попросить оригинал);

- паспорт (копию основных страниц — ФИО, прописка);

- ИНН (копию);

- уведомление о постановке на учет в органах статистики (копию);

- заявление об открытии расчетного счета (заполняется непосредственно в банке).

Открытие расчетного счета, как правило, бесплатно. Нужно будет только вносить плату за обслуживание по тому тарифу, какой вы выберете. В среднем это от 900 рублей в месяц (по Москве). В большинстве крупных банков предусмотрена возможность подать заявление онлайн — например, в Сбербанке.

Во сколько нам обойдется регистрация ИП и подготовка к работе

Если просуммировать расходы, получится не так много:

| Сдаем сами | Отправляем почтой | Используем сервис Госуслуги | Передаем через представителя | |

| Госпошлина | 800 | 800 | 560 | 800 |

| Печать | 500 | 500 | 500 | 500 |

| Почтовые расходы | – | 150 | 150 | – |

| Нотариус | – | 1 000 | 1 000 | 2 300 |

| Итого | 1 300 | 2 450 | 2 210 | 3 600 |

Это примерный расчет с примерными ценами. Конечно, сюда не включены транспортные расходы на поездку в налоговую и т.д. И нужно помнить, что в случае с госуслугами, в налоговую все равно придется ехать или отправлять письмо с заявлением на УСН (поэтому я добавила в расчет и почтовые расходы). Посчитайте свои расходы, сравните и выберите для себя наименее трудозатратный, но надежный вариант.

Собственно, после того как вы все сделали, можно спокойно заключать договоры как индивидуальный предприниматель.

Подводим итоги: как дальше работать

Вопрос заключения договора, как правило, решается индивидуально с заказчиком. Многие компании имеют свои формы договоров, которые присылают на подпись авторам, после определения всех условий работы. Вы также можете составить свой типовой договор. Если вам присылают договор, внимательно читайте его — лучше решить все вопросы перед подписанием, чем потом оспаривать уже подписанные документы, пытаясь получить заработанные деньги и доказывая, что работа выполнена в нужном объеме и форме.

Документы всегда нужно иметь в оригинале. Требуйте с клиента подписанный договор с печатью и актом выполненных работ. Можно озаботиться электронной подписью — это удобно, если вы сотрудничаете с заказчиками из разных городов. На первых порах можно обойтись и без нее, а весь документооборот осуществлять почтой.

Отчетность вы можете вести в Excel, можете скачать простую версию программы 1С или воспользоваться каким-нибудь онлайн-сервисом — их сейчас много. Все платежи вам теперь приходят на расчетный счет, так что посчитать свою налоговую базу не составит труда. Вам остается только вести книгу учета.

Тщательно следите за графиком сдачи отчетности и платежей по налогам, чтобы не попасть на просрочки и штрафы. Учтите, нулевую отчетность вы сдаете, только если по вашему расчетному счету не было никаких оборотов за отчетный период — а это год.

Декларация по УСН сдается ежегодно до 30 апреля года, следующего за истекшим налоговым периодом. В этот же период нужно оплатить налоги. Форму декларации и подробности порядка уплаты налогов можно узнать тут.

Отчетность в ПФР и ФОМС мы не сдаем — у нас нет сотрудников. Страховые взносы мы должны внести до 31 декабря отчетного года, а если доход составил более 300 тысяч, то тот самый 1% с разницы — до 1 июля следующего за отчетным года. Однако, страховые взносы лучше всего вносить небольшими суммами в течение года, например, ежеквартально.

Всю свою отчетность вы можете нести в налоговую сами, если она у вас рядом, отправлять почтой или сдавать в электронном виде. Можно зарегистрироваться на сайте налоговой. Как это сделать — читайте здесь.

Напоследок: как получить свои кровно заработанные

Сумма, которую мы заработали — то, что осталось на расчетном счете после уплаты всех налогов. Это подтверждает соответствующее письмо Минфина.

Получить эти деньги мы можем двумя способами:

- Получить деньги в кассе банка по чеку или платежному поручению (если не делали чековой книжки). Важно! Укажите в назначении платежа: «Перевод собственных средств» или «Выдача денежных средств на личные нужды». Не указывайте никаких «Зарплата индивидуального предпринимателя» — это неправильно, и банк может отказать. Никакой комиссии за снятие этой суммы банк назначить не должен.

- Перевести с расчетного счета ИП на личный счет физлица или карту (карта должна быть обязательно вашей). Если ваши счета в разных банках, то при переводе могут снять комиссию. Некоторые банки, тот же Сбербанк, устанавливают комиссию за перевод и между своими счетами. У Сбера это 1,1%, у ВТБ — 1%, у Альфа-банка можно будет снять без комиссии 50 тысяч, а выше — по 0,5%.

Итак, став индивидуальным предпринимателем мы получаем:

- защищенность в рамках правового поля;

- солидность и возможность работать с крупными заказчиками;

- честно выстраданный трудовой стаж и пенсию;

- лучшее управление своим капиталом.

А как именно стать ИП, надеюсь, вы разобрались.

обожаю такие статьи. Все четко, по делу, не пропуская деталей и вариантов. Отлично прямо.